美고용보고서

12월 미국 실업률은 3.9%로 시장 예상보다 더 하락했고, 시간당 평균임금은 0.6% 올라 임금 상승 압력이 높아지는 모습이다. 반면 비농업부문 고용 증가는 19만9000명에 그쳐 예상치 45만명을 크게 하회했고, 경제활동 참가율 역시 61.9%에 머물렀다. 미국 노동시장이 타이트한 상태를 유지함에 따라 이르면 3월 연준이 첫 금리 인상을 단행할 수도 있다는 견해를 뒷받침하는 분위기다. 다만 바이러스 우려와 보육 문제, 상당한 저축 등이 계속해서 고용 증가에 부담으로 작용할 전망이다. 블룸버그 이코노믹스는 비농업부문 고용 실망에도 불구하고 이번 고용보고서는 특히 실업률이 FOMC가 장기적으로 지속가능하다고 추정하는 수준을 하회했다는 점에서 매우 견조하다고 평가했다. 이에 따라 미국 노동시장이 완전 고용에 이미 도달했다고 보는 연준위원들이 늘면서 3월 기준금리 인상 가능성이 매우 높아졌다고 진단했다. 한편 씨티그룹은 월가 은행 중 처음으로 코로나19 백신 접종을 의무화해 1월 14일까지 이를 따르지 않는 직원의 경우 결국 해고하겠다고 경고했다.

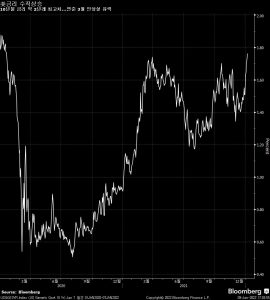

美금리 수직상승

미국 12월 임금 상승폭이 예상을 뛰어넘자 인플레이션 우려가 불거지며 미국채 10년물 금리는 현지시간 금요일 한때 8bp 가까이 오른 1.799%로 2020년 1월래 최고치를 경신했다. 소시에테제네랄의 Subadra Rajappa는 “이는 인플레이션 이야기로 일드커브가 베어 스티프닝으로 반응하고 있다”며, 연준은 실망스러운 헤드라인 고용 수치 대신 실업률 하락과 임금 상승폭에 주목할 것으로 전망했다. 연준의 리프트오프 시기를 5월로 보았던 스왑시장은 이제 3월 25bp 금리 인상 확률을 약 88%로 가격에 반영 중이다. Invesco의 Rob Waldner는 “연준의 정책 포커스가 완전 고용에서 인플레이션 대응으로 바뀌었다”며, 연준이 올해 보다 공격적으로 행동에 나서면서 10년물 금리가 1분기에 2%를 넘어설 수도 있다고 예상했다.

유력해지는 연준 3월 인상설

몇 주 전만 해도 연준이 3월부터 금리를 인상하기 시작할 것이라고 주장한 사람은 극소수였으나, 이제 미국 실업률 하락과 중앙은행들의 출구전략 신호 속에 시장은 물론 여러 이코노미스트들조차 3월 인상설을 받아들이는 모습이다. JP모간 수석 미국 이코노미스트 Michael Feroli는 현지시간 금요일 투자자노트에서 “노동시장이 매우 타이트하다는 결론은 피하기 어렵다. 연준 위원들도 똑같은 결론에 이를 것으로 보여 첫 금리인상 시기를 6월까지 미루기 쉽지 않을 것”이라며, 3월에 이어 분기마다 금리가 인상될 전망이라고 밝혔다. 도이치은행 이코노미스트들 역시 미국 12월 고용보고서 확인 후 3월 리프트오프를 전망했다. “연준은 향후 경제지표에 매우 민첩하게 반응해 여러 차례 금리를 올리거나 보다 큰 폭의 인상도 가능해 보인다”고 진단했다. 12월 중순만해도 블룸버그 설문에서 이코노미스트 66명 중 단 1명만이 3월 인상을 전망했었다. 한편 Evercore ISI는 FOMC가 1월 회의에서 채권 매입 프로그램의 종료 시기를 3월 중순에서 더 앞당길 가능성이 높아졌다고 진단했다.

연준 대차대조표 축소

메리 데일리 샌프란시스코 연은총재는 기준금리를 “점진적으로” 인상하고 지난 긴축주기보다 더 빠른 속도로 연준의 대차대조표 축소를 추진하길 원한다고 밝혔다. 그는 정책 금리 인상과 대차대조표 축소를 동시에 진행하는 방안은 선호하지 않는다며, “한두차례 금리 인상 후 대차대조표 조정을 상상해볼 수 있다”고 현지시간 금요일 한 패널 토론에서 말했다. 연준의 테이퍼링이 3월이면 완료될 예정인 가운데 연준 위원들은 이제 8.8조 달러 규모의 대차대조표를 어떻게 줄여나가야할지 논의를 시작한 모습이다. 아직 그 일정에 대한 결정은 이루어지지 않았다. 올해 정책결정 투표권을 가진 불러드 세인트루이스 연은총재는 전일 연준이 이르면 3월부터 기준금리를 인상하기 시작할 수 있으며 다음 단계로 대차대조표 축소에 나설 수 있다는 의견을 밝혔다.

리스크 버블 붕괴 조짐

장기간의 초저금리 시대가 전 세계적인 자산 버블을 키웠다고 우려하는 사람들이 볼 때 위험 신호가 나타나기 시작한 모습이다. BofA는 투자자들이 연준의 긴축 가속화 가능성에 대비하면서 암호화폐와 팔라듐, 기술주 등 리스크 자산에서 동시다발적으로 버블이 터지고 있다고 주장했다. Infrastructure Capital Advisors는 연준의 유동성 축소가 주식 리스크 프리미엄 및 금리의 동반 상승으로 이어져 기술주와 밈(meme) 주식, 암호화폐 등 가장 위험한 자산에 계속해서 집중 타격을 가할 수 있다고 경고했다. 테슬라와 로쿠 등 기술주에 집중 투자한 Ark Investment Management의 Innovation ETF는 2021년 2월 고점 대비 약 46% 빠졌다. 한편 웰스파고의 주식 전략 책임자인 Chris Harvey는 성장 둔화와 공격적 연준 등 여러 압박에 밀려 S&P 500 지수가 상반기에 10% 가량 조정을 보일 수 있다고 진단했다.