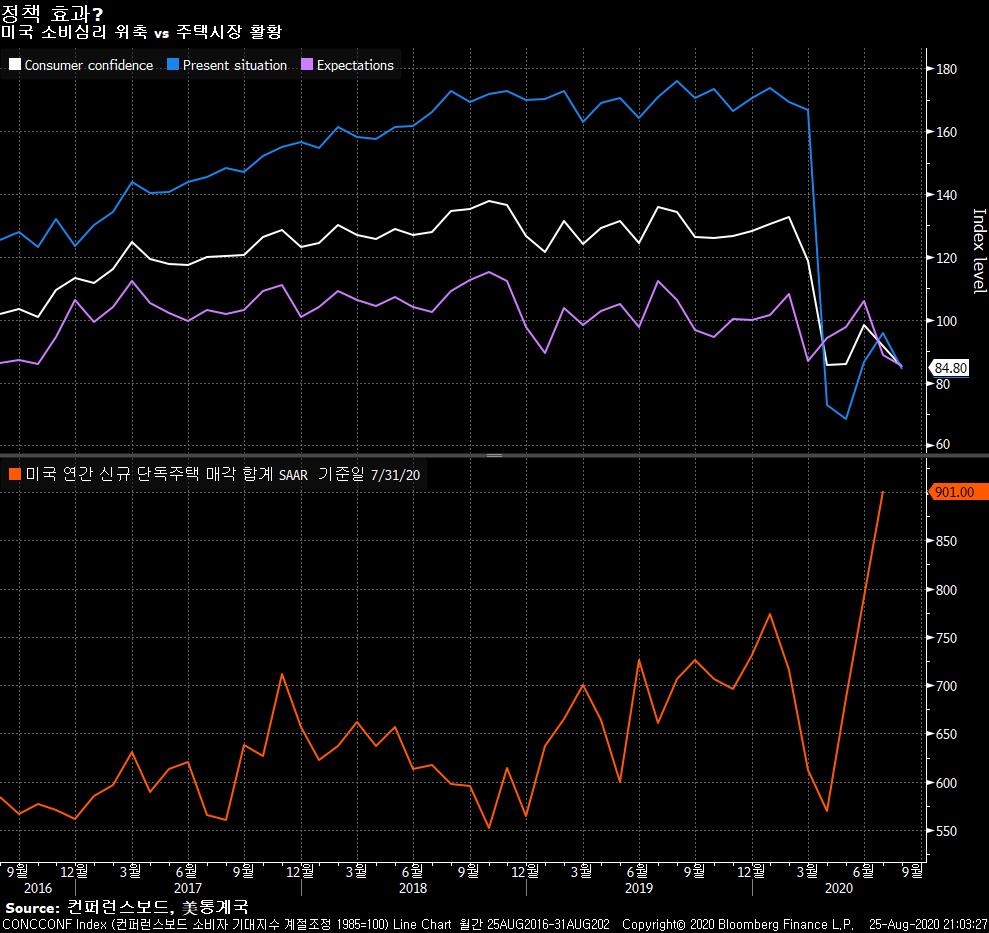

美 주택매매↑ vs 소비심리↓

미국 7월 신규주택매매가 전월비 13.9% 증가한 연율 90만1000건으로 2006년 12월래 최대 수준을 기록했다. 시장 예상치 79만건을 크게 넘어선 결과로, 기준금리 인하에 따른 낮은 모기지 금리가 교외지역 주택 건설 호황을 부추기는 분위기다. 코로나19 자가격리로 마당과 사무실로 사용할 여유 공간 수요가 늘어난데다 건설업체 역시 가격을 낮춰 거래가 활발해졌다. John Burns Real Estate Consulting은 5월부터 마치 로켓처럼 수요가 폭발하고 있다며 “현재 수요를 만족시키지 못할 정도”라고 진단했다. 8월 리치몬드 연방 제조업지수는 18로 약 2년래 고점으로 점프했다. 반면 미국 컨퍼런스보드 소비자기대지수는 8월 84.8로 예상치 93을 크게 하회하며 2014년래 최저 수준으로 후퇴했다. 대량 실업사태가 이어지고 있는 가운데 재정부양책이 한풀 꺾이면서 고용과 비즈니스 여건에 대한 심리가 다시 냉각되는 모습이다. 아메리칸항공은 10월 1일 연방정부의 급여 보조가 종료되고 나면 1만9000명을 내보낼 계획이다. Bed Bath & Beyond는 다음 구조조정에서 2800개의 일자리를 줄이겠다고 밝혔다.

美·日 정권교체 시나리오

아베 신조 일본 총리가 건강 악화로 사임하고 동시에 도널드 트럼프 대통령이 미국 대선에서 패배하는 사태가 발생한다면 달러-엔 환율이 100엔선을 하회할 수 있다고 JP모간 일본 시장 리서치헤드 Tohru Sasaki가 전망했다. 아베가 물러난다 하더라도 2013년 이래 엔화를 묶어둔 아베노믹스 부양책은 지속될 가능성이 높지만 그럼에도 리스크 회피에 엔화가 처음엔 강세로 반응할 수 있다고 지적했다. “아베의 장기 집권은 경제를 안정화시키고 트럼프와 함께 양국 관계에 상대적인 평안을 가져왔다. 따라서 정권 교체는 불안정의 요인”이라며, “이는 처음엔 엔화 매수를 부추기고 역외의 투기적 엔화 절상 압력을 높일 것”이라고 그는 진단했다. 65세인 아베 총리는 지난 주에 이어 월요일에도 도쿄 시내 병원을 찾았으며, 검진 내용과 결과를 묻는 기자들의 질문에 나중에 말하겠다고 답했다. Shinkin자산운용은 아베가 사임할 경우 외국인 투자자들의 매도세에 일본 금융시장에서 일시적으로 리스크오프가 나타날 수 있다고 전망했다. MUFG은행은 아베 후임으로 아소 다로 재무상이 올 경우 엔화 강세 압력은 줄어들 것이라며, 관건은 일본은행(BOJ)의 통화 완화 의지라고 지적했다. “더 큰 리스크는 구로다 BOJ 총재의 임기가 끝나는 2023년 4월 이후”라고 주장했다.

글로벌 채권 공급 홍수

글로벌 채권 트레이더들이 공급 홍수에 대비하면서 여름의 고요가 끝나고 있다는 신호에 미국에서 유럽에 이르기까지 채권 금리가 상승했다. 미-중간 무역 합의 진전 조짐마저 주식 매수세를 부추기면서 미국채 금리는 장기물을 중심으로 1bp~5bp 가량 올랐다. 유럽에선 이탈리아와 독일 국채가 금리 상승세를 주도하고 있다. Robeco는 수요일 분트 15년만기 입찰과 핀란드 신디케이트 채권 발표를 가리키며 “채권 발행 기관이 여름 휴가에서 돌아왔다. 공급 소강상태는 이제 끝났다”고 지적했다. 채권시장은 중앙은행의 매입 프로그램 덕분에 지금까지 잘 지탱해 왔다. 그러나 앞으로도 약 1조 달러 규모의 채권 발행 물량이 올해 시장에 쏟아질 예정인데다 최근 미국채 20년물과 30년물 입찰 부진은 이미 일부 소화가 어려움을 시사했다. 인플레이션 우려 역시 채권의 매력을 떨어뜨리고 있다. ING는 공급 오버행 이슈가 예상보다 빨리 시장에 타격을 주고 있는듯 보인다고 진단했다. Nordea Bank는 “중앙은행이 저금리를 오랫동안 유지할 것이란 큰 그림은 여전히 변함 없다”며, “그러나 단기적인 채권 금리 상승을 막지는 못할 것”이라고 내다봤다.

EM 증시 숨고르기?

신흥시장(EM) 증시 랠리가 숨고르기 또는 조정을 준비하는 듯 보인다. MSCI EM 지수는 한때 1115포인트를 상회하며 연초 이래 하락분을 거의 회복했다. 코로나19 위기에 전 세계가 전례없는 통화 및 재정 부양책으로 대응하면서 3월 저점 대비 48% 가량 반등했다. 하지만 뉴욕증시와 달리 해당 지수는 8월 6일 이후 박스권에서 움직이며 추가 상승 모멘텀 모색에 실패한 듯 보인다. 3월 시장 붕괴에 따른 밸류에이션 매력이 이제는 거의 사라진 데다가 경제 회복 속도 역시 불규칙하다. 반면 코로나19가 빠르게 확산되면서 EM은 전세계 확진자 수의 53%를 차지한다. 애널리스트들은 EM 기업들의 실적 추정치를 지난 3개월 동안 6.6% 상향 조정했다. 그러나 주가가 훨씬 큰 폭으로 급등하면서 이제 현재의 주가 수준을 유지하려면 실적 전망을 상당폭 높여야 한다. 하지만 애널리스트들은 MSCI EM 지수의 평균 목표가를 계속 올려 이제는 향후 12개월 동안 14% 상승을 점치고 있다.

독일 낙관론

독일 기업의 경기 신뢰도를 보여주는 IFO 기업환경지수가 8월 92.6으로 예상치와 이전치를 상회했다. 올 상반기 지출과 투자가 무너지며 펜데믹 충격에 빠졌던 독일 경제가 회복을 향한 기나긴 여정을 지속할 것이란 낙관론이 보다 확산되는 분위기다. Clemens Fuest IFO 연구소장은 블룸버그 TV 인터뷰에서 “아직 정상으로 돌아오진 않았지만 상황이 개선되고 있다”며, “경기 회복세가 거의 궤도에 올랐다”고 진단했다. 유로는 달러 대비 한때 0.5% 가까이 상승했다. 봉쇄가 풀리면서 산업생산과 소매판매가 빠르게 되살아나고 있지만 이제 모멘텀이 약해지고 있다는 신호가 나오고 있다. 기업들의 실적 경고 역시 쏟아지고 있어 마냥 안심할 수는 없는 실정이다. 숄츠 독일 재무장관은 GDP가 빨라야 내년 말쯤 코로나19 위기 이전 수준을 회복할 것으로 전망했다. 한편 독일 연정은 일자리 유지를 위한 임금 보조금을 내년 말까지 지원하기로 합의했다.