테크주 바닥 시그널?

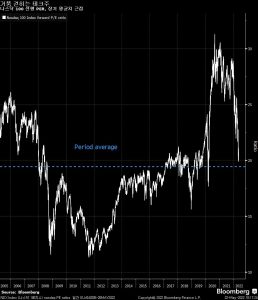

5.5조 달러의 시가총액이 날아갔지만 테크주 멜트다운에서 바닥을 찾기란 쉬운 일이 아니다. 금리 상승과 성장 둔화, 인플레이션 급등이라는 퍼펙트스톰 악재 속에 테크주가 무너지면서 캐시 우드의 Ark Investment ETF에 몰린 개인투자자는 물론 애플과 같은 우량주에 투자한 자산운용사도 손실을 피하지 못했다. 나스닥 100 지수는 주간 기준 7주 연속 하락해 2011년래 최장기 후퇴를 기록했고, 작년 고점에서 거의 30% 밀렸다. 다행히 일부 희망적인 신호가 보이기 시작했다. 선행 주가수익비율(PER)은 약 20배로 장기평균치까지 내려와 팬데믹 이래 부풀려졌던 거품이 거의 빠진듯 보인다.

Federated Hermes의 Jordan Stuart는 “대학살에서 인내심을 갖기란 쉽지 않지만 고통은 끝나게 마련이며 아마도 조만간이 될 것”이라고 진단하고, 성장주 투자자들에게 매수를 준비하라고 조언했다. 제프리스는 IT 분야에 대해 강세 의견으로 돌아섰고, 웰스파고 증권은 약세 심리가 단기적으로 극에 달했다며 성장주에 부정적 의견을 중단했다. Hennion & Walsh Asset Management는 현금이 풍부한 애플과 마이크로소프트의 경우 충분히 고통받았다며 반등이 예상된다고 주장했다. 다만 아직 시장이 항복하지 않은 상태라 바닥이 아닐 수 있어 추가 매도세가 나올 가능성이 있다며, 반등 시점에 대해서는 신중한 모습을 보였다. 애플과 아마존닷컴이 주간기준 8주 연속 하락한 가운데 S3 Partners에 따르면 테크주가 미국 증시에서 숏 포지션의 5분의 1 가량을 차지하고 있다.

美경제 균열조짐

노벨상을 받았던 미국의 저명한 경제학자 폴 새뮤얼슨은 월가가 지난 5번의 경기 침체 중 9번을 예측했다고 놀린바 있다. 그러나 이번에는 주식 시장이 맞을 수도 있다. 미국 경제가 수십 년래 가장 높은 인플레이션과 금리 상승의 무게로 균열 조짐을 보이기 시작하면서 경기 하강의 위험이 높아지는 모습이다. BofA는 올해 미국 경제성장률 전망치를 기존 2.7%에서 2.6%으로 낮추고 내년은 1.8%에서 1.5%로 하향조정했다. 연준이 주목하는 근원 개인소비지출(PCE) 물가지수 상승률 전망치는 올해 4%를 유지했지만 내년은 2.6%에서 3%로 높이고, 공급망 이슈와 타이트한 고용시장이 물가를 계속 압박할 것으로 내다봤다.

대부분의 이코노미스트들은 경제가 연말까지 버틸 여력이 있지만 문제는 내년부터라고 지적한다. 다만 아직까지 컨센서스는 침체보다는 둔화 쪽이다. 관건은 인플레이션 전개상황과 이에 따른 연준의 액션이다. 브라이언 디스 백악관 국가경제위원회(NEC) 위원장은 미국의 경기침체 가능성에 대해 “위험은 항상 있다”며, 연준이 인플레이션을 잡을 수 있도록 여력과 독립성을 줘야 한다고 현지시간 일요일 CNN 인터뷰에서 강조했다.

ECB 금리인상

이그나치오 비스코 정책위원은 유럽중앙은행(ECB)이 7월에 10여 년 만에 처음으로 금리를 인상할 준비가 되어 있을 수도 있다고 밝혔다. 그는 현지시간 금요일 블룸버그 TV 인터뷰에서 “우리는 점진적으로 움직일 수 있고 앞으로 몇 달 안에 금리를 인상할 수 있다”며, 6월은 채권 순매수를 종료하는 시점이기 때문에 너무 이르지만 “우리는 그 이후에 움직일 생각이다. 그 이후란 아마도 7월을 의미할 것”이라고 설명했다. “이제는 마이너스 금리를 벗어날 수 있다고 본다”면서, 점진적인 정상화란 시장에 불확실성을 초래하지 않고 통화정책을 조정해야 한다는 뜻이라고 부연했다. ECB는 2014년 이래 단기 수신금리를 제로 수준 아래에서 유지해오고 있다. 머니마켓은 7월까지 34bp 인상을, 연말까지 25bp씩 4번의 인상을 가격에 반영하고 있다. 라가르드 ECB 총재 역시 7월 금리 인상 가능성을 시사하면서도 50bp 인상 주장은 일축했다.

불러드 ‘2023년이면 정책완화’

제임스 불러드 세인트루이스 연은총재는 연준이 공격적 금리 인상을 앞당겨 기준금리를 올해말 3.5%까지 인상해 인플레이션이 내려간다면 결국 2023년이나 2024년쯤 정책 완화로 돌아설 수 있다고 주장했다. 올해 FOMC 인사들 중 가장 매파적이었던 불러드는 6월과 7월 FOMC 회의에서 50bp씩 인상하겠다는 제롬 파월 연준의장의 생각을 지지한다면서, 75bp 인상 가능성 역시 배제할 수 없다고 밝혔다. 미국 증시 하락에 대해서는 놀라운 일이 아니라며 일부분은 금리 상승에 따른 반응이라고 진단했다. “시장에 상당한 리프라이싱이 있었다. 이 중 일부는 연준 때문이지만 시장이 하락하기 전 가격 때문이기도 하다. 연준이 금리를 인상함에 따라 전 세계적으로 수조 달러의 자산이 재평가되어야만 한다는 기대가 있을 것”이라고 지적했다. 많은 월가 전문가들의 우려와 달리 그는 경제가 침체에 빠질 확률은 낮다며, GDP 성장률이 2.5%-3%에 이를 것으로 내다봤다.

EM 턴어라운드 기대

신흥시장(EM) 주식과 채권에서 5조 달러나 증발한 가운데 일부 용감한 투자자들은 매수 기회를 노리는 모습이다. 주가가 과거 17년간의 밸류에이션 평균치를 하회하고 역내 채권 금리는 2008년 금융위기 이래 지켜왔던 거래 범위를 상향 돌파했다. 달러 채권에 대한 스프레드는 위기 수준에 가깝다. 15개월에 걸친 자본유출로 이제 리스크가 상당히 반영되면서 일부 머니매니저들은 180도 태세전환은 아니더라도 점진적이며 신중하게 매수를 시작하려 하고 있다. 하지만 중국 경제가 더 둔화되거나 연준이 보다 매파적으로 돌아설 수 있어 추가 손실 위험은 여전하다는 지적이다. Fidelity International은 “EM 자산군에 대한 약세 의견을 축소했다”면서, 펀더멘털은 여전히 매우 도전적이지만 밸류에이션상 단기적으로 위험-보상 비대칭이 유의미하게 바뀌었다고 진단했다. ANZ는 “패닉 매도가 지나갔다”며, 시장 변동성에 덜 영향을 받는 장기 투자자들이 전술적으로 포지션을 취하는데 좋은 진입 수준이라고 평가했다.