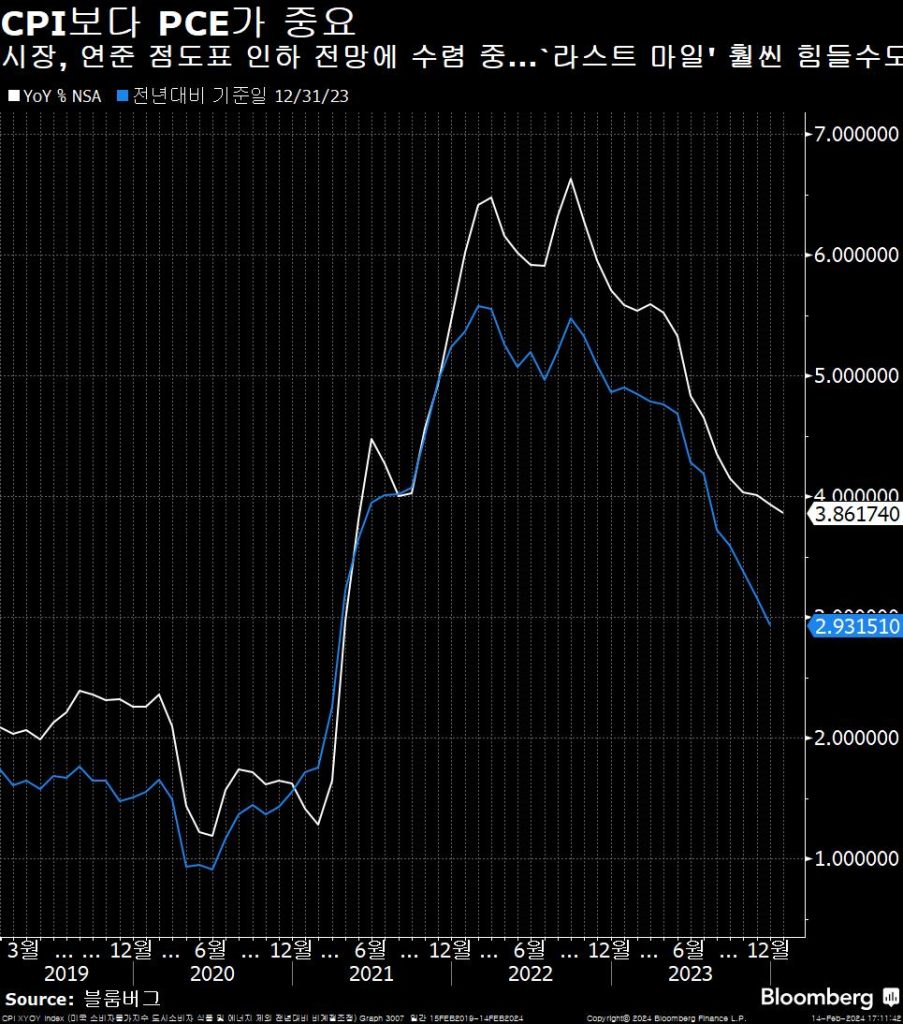

굴스비 ‘인플레이션 조금 더 높아져도 2% 도달 가능’…CPI보다 PCE

오스탄 굴스비 시카고 연은총재는 향후 몇달 간 인플레이션이 더 높게 나올 수 있지만 중앙은행의 2% 목표를 향한 경로와 완전히 동떨어지진 않을 것으로 내다봤다. 그는 현지시간 수요일 사전배포한 한 뉴욕 행사 연설에서 “금리 인하는 물가 목표를 향한 경로에 있다는 자신감과 연결되어야 한다”며, “지난 6개월 동안 우리가 본 것과 같은 지표가 더 나올 경우 그 경로를 시사하겠지만 이는 아마도 너무 엄격할 것”이라고 말했다. 또한 “많은 예측대로 인플레이션이 몇 달 동안 약간 더 높아진다고 해도 이는 여전히 우리의 목표 달성 경로에 부합할 것”이라고 주장했다. 올해 FOMC 금리 결정 투표권이 없는 굴스비는 인플레이션 추이를 단 한 달의 수치로 판단하지 않는 것이 중요하다며, 연준의 2% 목표는 소비자물가지수(CPI)가 아닌 개인소비지출(PCE) 물가지수를 기준으로 한다고 강조했다. 그는 이 두 항목이 “다소 크게” 다르게 나타날 수 있다고 지적했다. “12개월 기준 인플레이션이 2%에 도달할 때까지 금리 인하 개시를 기다려야 한다는 생각에 동의하지 않는다”며, 연준의 현재 정책 스탠스가 “상당히 제약적”이라고 덧붙였다.

끈질긴 인플레에 연준 위원들 당분간 관망세 유지할 듯

인플레이션이 2% 목표에 좀더 다가서긴 했지만 연준위원들이 충분하다고 느낄 정도는 아니다. 1월 소비자물가 지표가 예상보다 끈질긴 인플레이션을 시사하면서 연준 위원들은 당분간 현 수준에서 기준금리를 유지하고 싶어할 것으로 보인다. 견조한 미국 경제와 지정학적 긴장 등 향후 전망을 둘러싼 불확실성과 여러 리스크 요인으로 인해 연준은 금리 인하 결정에 있어서 좀더 느리게 접근하려 할 수 있다. Nationwide Mutual Insurance의 수석 이코노미스트 Kathy Bostjancic는 연준이 “제대로 하고 싶어하기 때문에 차라리 조금 늦게 움직이려 할 것”이라고 진단했다.

Wolfe Research의 Stephanie Roth는 인플레이션이 여전히 높은 상태라 중앙은행이 물가 충격을 완전히 무시하긴 어렵다고 지적했다. 특히 운송료가 40% 증가할 경우 미국 근원 인플레이션이 전년비 10bp 상승하는 효과가 있다고 분석했다. 중동 지역 전쟁과 홍해에서 후티반군의 상선 공격으로 일부 선박이 남아프리카로 항로를 우회하면서 중국에서 남부 유럽으로 가는 화물의 운반 비용이 작년 말 이후 두배 이상 올랐다. Apollo Management의 Torsten Slok은 2% 물가 목표로 돌아가는 여정의 “마지막 마일”은 연준의 커뮤니케이션에 달려 있다고 주장했다. 너무 일찍 금리 인하를 시사할 경우 자칫 고용과 자본 지출에 청신호를 보내 오히려 그 마지막 마일이 훨씬 더 어려워질 수 있다는 설명이다. 한편 크리스토퍼 월러 연준이사와 제인 이리그 연준 정책 고문은 현지시간 수요일 공개한 보고서에서 팬데믹 기간 중 연준의 가이던스가 인플레이션의 가파른 상승에 빠르게 대응하는데 있어 충분한 유연성을 제공하지 못했을 수도 있다고 주장했다.

150선 뚫린 달러-엔 환율, 다음 시험대는 152엔…155에서 개입 예상

통화 스트래티지스트들은 150선이 뚫린 달러-엔 환율의 다음 주요 시험대로 152선을 지목하면서, 일본 외환당국의 긴장감이 높아지겠지만 시장 개입은 자제할 것으로 전망했다. 미국의 예상보다 강한 인플레이션 지표에 달러-엔 환율이 150선을 돌파하자 13일 스즈키 순이치 일본 재무상은 급격한 환율 변동은 바람직하지 않다며, 보다 강한 긴박감을 가지고 외환시장 전개상황을 지켜보고 있다고 말했다. 일본 재무성의 고위 외환당국자인 간다 마사토 재무관 역시 한 달 사이 달러-엔이 10엔 움직인 것은 빠르다며 일부 움직임은 투기적인 것으로 보인다고 지적했다. 또한 당국은 필요하다면 “1년 365일 하루 24시간” 시장에 조치를 취할 준비가 되어 있다고 경고했다. 일본 당국은 2022년 9월에 달러당 145.90엔에서 엔화 방어를 위한 개입에 나섰고, 2022년 10월에는 각각 151.95엔과 149.71엔에서 두차례 개입했다. 이 과정에서 총 9조 엔(600억 달러)를 쏟아부었다.

Resona Holdings의 선임 스트래티지스트 Keiichi Iguchi는 실제 개입이 아니고서는 엔화 약세를 막기 어려워 보인다며, 152선도 뚫릴 가능성이 있다고 진단했다. BofA 증권의 일본 통화 및 금리 전략 책임자 Shusuke Yamada는 “152엔까지 가는지가 주목되고 있지만 현 단계에서 개입이 임박한 것 같지는 않다”고 평가했다. Daiwa Securities의 Yukio Ishizuki는 “달러 모멘텀이 워낙 강해서 현 추세를 멈추게 하려면 실제 액션이 곧 나올 것이라는 구두 개입과 같이 강력한 한 방이 필요하다”고 주장했다. Tokai Tokyo Research Institute의 Hideki Shibata는 달러-엔 환율이 152선을 넘을 경우 엔화 매도세가 더 가팔라질 것으로 예상했다. 다만 당국 개입 가능성은 낮다며, 설사 개입한다 하더라도 별 효과가 없다고 지적했다. Sumitomo Mitsui Banking의 Hirofumi Suzuki는 달러-엔이 155선까지는 가야 일본 당국이 본격적인 시장 개입에 나설 것으로 예상했다.

이스라엘, 하마스와 평화협상 거부…헤즈볼라 공격에 긴장 고조

베냐민 네타냐후 이스라엘 총리는 하마스와의 휴전을 위한 후속회담이 진행될 카이로에 자국 대표단을 보내지 않기로 했다. 이에 따라 다비드 바르니아 이스라엘 모사드 국장이 이끄는 대표단이 화요일 이집트 협상장에서 귀국했다. 이스라엘 총리실은 현지시간 수요일 하마스의 요구가 “망상”에 불과하다며, 하마스가 입장을 바꿔야만 협상이 진전될 수 있다고 못박았다. 이란의 지원을 받는 하마스 무장단체는 인질 석방 대가로 가자지구에서 이스라엘군의 전면 철수를 요구했지만 네타냐후는 이를 무조건 거부했다. 하마스는 또한 살인 및 기타 폭력 혐의로 유죄판결을 받은 범죄자를 포함해 이스라엘 감옥에 수감된 모든 팔레스타인 재소자의 석방을 촉구했다. 한편 레바논 무장정파 헤즈볼라가 이스라엘 북부의 마을과 군사기지를 공격한 것으로 추정되자 이스라엘이 헤즈볼라 시설에 광범위한 공습을 가하면서 긴장이 고조되는 모습이다.

대형 오피스 건물 손실에 숨겨진 리스크 세계 곳곳서 드러나

20조 달러 규모의 미국 상업용 부동산(CRE) 시장은 사실 그 가치가 얼마나 되는지 아무도 알 수 없고 또 알고 싶어하는 사람도 별로 없었기 때문에 팬데믹에도 불구하고 그동안 상대적으로 조용했다. 그러나 이제 거래가 살아나기 시작해 CRE 가격이 실제로 얼마나 떨어졌는지 직접 확인할 수 있게 되면서 그 손실에 따른 여파가 글로벌 금융시장을 뒤흔들 수 있다는 우려가 확산되고 있다. 최근 미국의 지역은행인 뉴욕 커뮤니티 뱅코프(NYCB) , 일본의 아오조라은행, 독일 도이체판트브리프방크(PBB)가 부실 대출에 대비하는 조치를 취하면서 그 뇌관을 건드렸다.

뉴욕 중심가 맨해튼에서 브로커들은 블랙스톤 소유의 사무실 건물을 담보로 한 부채를 약 50% 할인된 가격으로 판매하기 시작했다. 로스엔젤레스의 한 주요 오피스 타워는 지난 12월에 10년 전 매입가 대비 45% 정도 낮은 가격에 팔렸다. 비슷한 시기에 미 연방예금보험공사(FDIC)는 뉴욕시 아파트 건물을 담보로 판매한 약 150억 달러 규모의 대출에 대해 40%를 할인했다. Trepp 자료에 따르면 내년 말까지 만기가 돌아오는 CRE 대출은 1조 달러가 넘는다. 거래가 늘면서 실제 시장 가치가 투명해질 경우 투자자들은 추락한 가치를 반영하기 위해 대출을 자본확충해야 한다고 뉴욕 임대업체인 RXR의 Scott Rechler는 지적했다. RXR은 지난해 한 맨해튼 고층건물에 대해 더이상 투자 가치가 없다고 판단하고 2억4000만 달러의 대출에 대해 디폴트를 결정했다.

런던에서 도쿄에 이르기까지 주요 도시의 사무실 건물 가격이 급락했지만 미국의 경우 상황이 보다 심각하다. Savills에 따르면 수년간 테크기업들의 수요에 혜택을 누렸던 샌프란시스코의 경우 작년 4분기 공실률이 37%로 미국서 1위를 기록했다. 뉴욕 사무실 건물 역시 거의 5분의 1 정도가 비어있다. MSCI Real Assets는 부동산 거래활동이 정상 수준을 되찾으려면 가격이 더 떨어져야만 한다고 분석했다. 더 많은 부동산 관련 대출이 만기가 다가오고 투자자들이 이를 상각하거나 포기하면서 전세계 대출기관들은 잠재적 부실에 대응하기 위해 더 많은 충당금을 쌓아야할 것으로 보인다. 각 대출의 퀄리티에 따라 대출기관마다 상황이 달라질 수 있어 각기 다른 지역에서 다양한 시점에 부실문제가 터질 위험이 있다.