6월 연준 인하 확률 50% 미만…골드만도 전망 수정

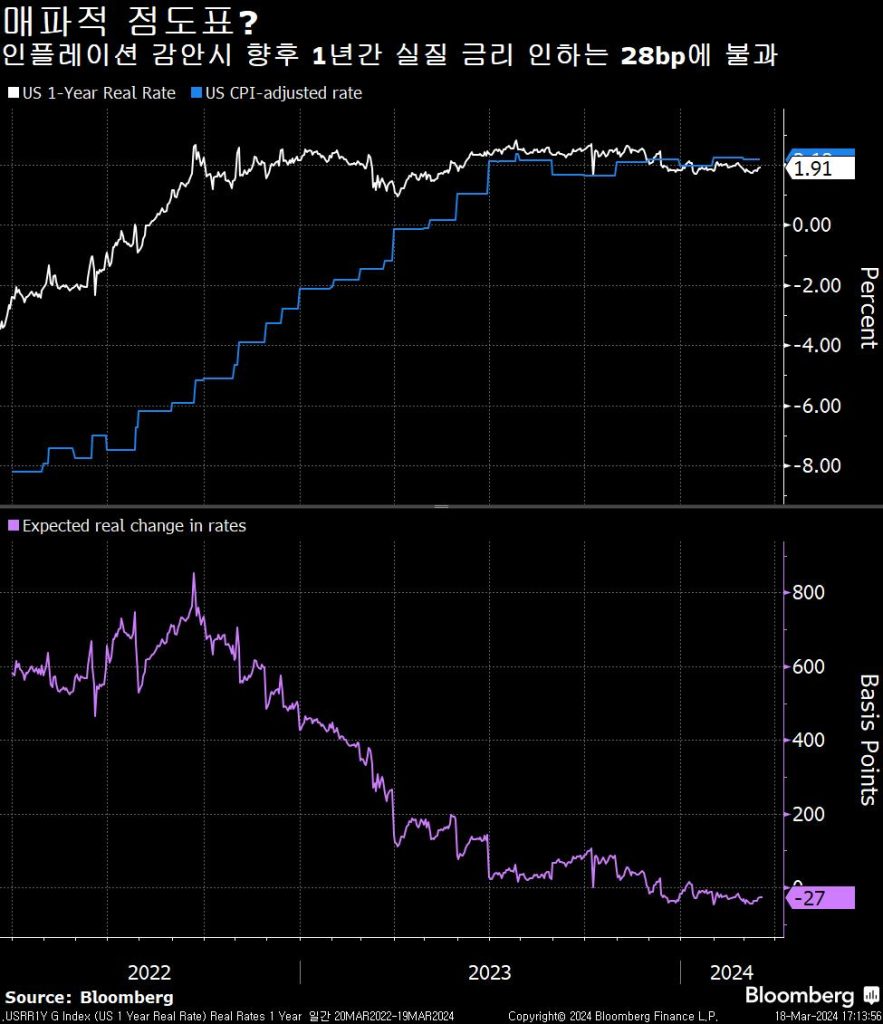

트레이더들이 연준의 6월 금리 인하 가능성을 50% 미만으로 낮추고 골드만삭스 이코노미스트들이 올해 금리 인하 전망을 수정한 가운데 미국채 2년물 금리가 뉴욕장에서 월요일 한때 4.75%를 육박하며 작년 12월래 고점을 경신했다. 벌써 6거래일째 상승이다. 스왑시장은 연준 위원들이 지난 점도표에서 예고했던 올해 25bp씩 3차례 인하마저 의심하는 분위기다. 골드만삭스는 3월 17일자 투자자노트에서 “다소 높은 인플레이션 경로”를 이유로 연내 인하 횟수 전망치를 4번에서 3번으로 낮추었다. 다만 6월 첫 인하 전망과 2025년 4차례 인하, 2026년 마지막 1차례 인하 전망은 유지했다. 최종 금리는 3.25%~3.5%로 내다봤다.

연준위원들은 이번주 FOMC 회의에서 연방기금금리 목표범위를 5.25%-5.5%로 유지할 것으로 예상된다. 시장에선 분기마다 업데이트되는 경제와 통화정책에 대한 연준위원들의 전망에 주목하고 있다. Richard Bernstein Advisors의 채권 담당 이사인 Michael Contopoulos는 “아직 유동성이 너무 많이 풀린 상태”라며, “금융 여건이 완화되고, 신용이 자유롭게 흐르고, 실업률이 낮고, 인플레이션이 완고하며, 기업의 실적 성장세가 가속화되고, 투기가 만연하다. 금리를 인하하기에 좋은 환경이 아니다”라고 진단했다.

BOJ 정책 변경 가능성 앞두고 엔화 선물 미결제약정 2007년래 최대

트레이더들이 이번 주 일본은행(BOJ) 정책회의 결과에 베팅하면서 엔 선물에 대한 포지션을 2007년 이래 최대 수준으로 확대한 것으로 나타났다. 주간 CFTC 보고서에 따르면 엔화 선물에서 투기적인 비상업적 거래자들의 미결제약정은 6주 연속 증가해 BOJ가 마지막으로 금리를 인상했던 당시의 수준에 다가섰다. 크레디아그리콜의 G-10 외환 리서치 및 전략 책임자인 Valentin Marinov는 “BOJ가 이번 주에 있을 다른 중앙은행들의 회의를 압도할 가능성이 있다. 이로 인해 엔화가 많은 투자자에게 흥미로운 통화가 될 것”으로 전망했다. 최근의 가격 움직임에도 불구하고 실제 통화정책 결정은 물론 그에 따른 금리 및 주식, 통화 시장에 미치는 영향에 대한 불확실성이 여전히 크다고 지적했다. 엔화 매도 포지션은 최근 줄어들긴 했지만 소폭의 금리 인상과 YCC 종료가 엔화 캐리 포지션에 큰 위협이 되진 않을 것이라는 베팅 속에 7년래 최대 수준 부근에 머물고 있다. 반면 엔화 매수 포지션은 정책금리 인상이 엔화의 운명을 바꿀 것이라는 기대감에 힘입어 2주 연속 늘어 지난 2월 기록했던 3년래 최대치에 다가서고 있다.

연준 금리 인상, 과거와 달리 가계의 순이자소득 급감

대개 연준이 금리를 올리면 미국 가계 입장에선 전체적으로 부채 상환에 드는 추가 비용보다 이자 소득 증가가 크곤 했다. 그러나 소비자 신용이 크게 늘면서 이번엔 다른 양상이 나타나고 있다. 미국 상무부 산하 경제분석국의 최신 수치에 따르면 미국인들이 모기지, 신용카드 및 기타 부채에 대해 지불하는 연간 이자 비용이 연준의 긴축이 시작된 2022년 3월 이후 거의 4200억 달러 늘었다. 같은 기간 동안 이자소득 증가는 약 2800억 달러에 불과했다. 그 결과 이자소득에서 이자비용을 뺀 가계의 순이자소득이 급감했다. 물론 이는 연준의 금리 정책이 가계의 재정에 영향을 미치는 경로 중 하나로, 그런 의미에서 노동시장이 훨씬 중요하다. 통화정책이 타이트해지면 기업의 부채 상환 비용이 늘어나 비용 절감을 위해 인력 감축에 나서거나 임금을 낮추려 하는데 이번 긴축 주기에서는 그같은 현상이 벌어지지 않았다. 그럼에도 불구하고 블룸버그 이코노믹스 분석 결과 2022년 초만해도 소비 지출에 플러스 요인이었던 순이자소득이 지난해 중반 들어 상당한 부담으로 작용하기 시작했다.

EU, 러시아 동결자산서 창출된 수익으로 우크라이나 지원 추진

유럽연합(EU)이 이르면 7월부터 동결된 러시아 국가 자산에서 창출된 수익을 우크라이나에 보낼 수 있도록 관련 법안을 마련했다. 블룸버그 통신이 확인한 문서 초안에 따르면 이 법안은 동결된 자산에서 발생하는 수익에 횡재세(windfall tax)를 부과해 연간 약 30억 유로(33억 달러)를 우크라이나 무기 공급과 방위 산업 부흥에 사용하는 것을 목표로 한다. 러시아 중앙은행의 자산 중 약 2600억 유로가 대부분 증권과 현금 형태로 주요 7개국(G-7), EU, 호주 등에 의해 동결되었으며, 이 중 3분의 2 이상이 EU에서 제재를 받은 상태다. 우크라이나가 화력 부족에 직면해 있는데다 약 600억 달러의 미국 지원금마저 의회에서 막혀 있는 상황에서 이같은 자금은 큰 도움이 될 수 있다. 해당 법안은 모든 EU 회원국의 동의를 필요로 하는데 일부 국가에서 우크라이나 군사 지원을 위한 자금 사용은 꺼리고 있다고 소식통은 전했다. EU 정상들은 이번주 브뤼셀에서 모여 이를 논의할 예정으로, 조셉 보렐 EU 외교대표는 “만장일치라고 말할 수는 없지만 컨센서스가 강하다”고 말했다.

중국 헝다그룹, 매출 780억 달러 부풀려…전 회장에 벌금

중국 부동산 위기의 핵심에 놓인 중국 헝다그룹(恒大, China Evergrande Group)의 쉬자인((許家印, Hui Ka Yan) 전 회장이 과거 2년에 걸쳐 매출을 780억 달러 이상 부풀린 것으로 나타났다. 헝다그룹은 역내 자회사인 Hengda Real Estate Group이 매출 보고시 2019년 약 2140억 위안(297억 달러)과 2020년 3500억 위안을 과대계상했다고 중국 증권감독관리위원회(CSRC)의 공지를 인용해 월요일 공시했다. 규제 당국에 따르면 부풀려진 수치는 2019년 전체 매출의 절반, 2020년의 경우 79%를 차지했다. CRSC는 분식회계 및 다른 불법 혐의로 쉬자인에게 4700만 위안의 벌금을 부과하고, 평생 자본시장 활동에 참여하지 못하도록 금지했다. Hengda는 41.8억 위안의 벌금을 내게 됐다. 규제당국은 또한 2020년과 2021년 발행된 Hengda의 일부 채권이 2019년과 2020년 허위 회계 자료를 인용함에 따라 사기 발행이 의심된다고 지적했다. 헝다그룹은 한때 중국 최대 중국 부동산 개발업체 중 하나로, 주택 분양 호황을 틈타 막대한 부채로 사업을 크게 확장했으나, 규제 당국의 차입 규제와 경제 성장 둔화, 팬데믹에 따른 주택시장 위축 등으로 무너지기 시작해 디폴트(채무불이행)와 주식 거래 정지까지 이르렀다.