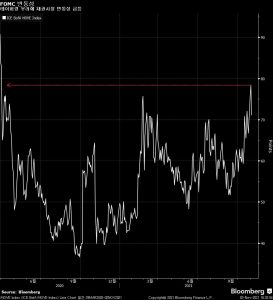

FOMC 변동성

연준의 정책 결정을 앞두고 채권시장 변동성을 보여주는 MOVE 지수가 강스파이크를 연출하며 2020년 4월래 고점인 78까지 치솟았다가 71 부근으로 후퇴했다. BMO Capital Markets는 글로벌 금리인상 기대에 대한 리프라이싱이 스왑시장 커브의 변동성을 부추기고 있다고 진단했다. 연준의 금리 인상 기대가 거의 포화 상태에 이른데다 단기물쪽 스프레드에 하방 압력이 나타날 수 있다며 미달러 스왑 커브 스티프너 포지셔닝을 권고했다. 한편 BofA는 풍부한 유동성의 시대가 막을 내리고 있다며, 채권과 마찬가지로 현재 사상 최고치에서 거래되고 있는 주식 시장도 혼란을 겪을 수 있다고 경고했다. “중앙은행발 유동성에 중독되어 있는 시장에게 점차 비우호적으로 바뀌어 가는 정책 환경을 주식 역시 어쩔 수 없이 가격에 반영해야 하는 건 시간문제”라고 지적했다.

강달러 전망

BofA는 연준의 테이퍼링 발표가 이미 시장의 예상 범위 안에 있지만 연준이 매파적 발언을 내놓을 수 있어 달러에 지지를 더할 가능성이 있다고 전망했다. “달러에 대한 리스크는 상방 쪽으로 기울어져 있다”며, 인플레이션 우려와 보다 빠른 테이퍼링, 추가적인 대차대조표 축소 등의 발언이 나올 수 있다고 지적했다. TD증권 역시 테이퍼링 발표와 연준 전망 유지시 달러 강세가 예상된다고 분석했다. 금리 인상이나 인플레이션에 대해 매파적 메시지가 나올 확률은 25% 정도로, 이 경우 유로-달러 환율은 1.1490, 미달러-캐나다달러는 1.2580을 시도할 것으로 내다봤다.

웰스파고는 연준이 보다 지속적인 인플레이션 압력을 인정할 경우 달러와 미국채 단기물 금리가 크게 오를 수 있다고 전망했다. 월간 자산매입 축소 규모가 미국채 100억 달러와 MBS 50억 달러를 넘을 경우 매파적 서프라이즈로, 달러지수(DXY)가 이번주 1% 가량 상승할 것으로 예상했다. 반면 파월 연준의장이 시장의 금리 인상 기대를 무너뜨리는 등 비둘기파적 서프라이즈시 DXY는 FOMC 직후 2거래일에 걸쳐 0.5%-1% 가량 하락할 수 있다고 진단했다.

中경제 하방리스크

리커창 중국 총리는 중국 경제가 새로운 하방 압력에 직면해 있다고 진단하고, 중소기업의 부담을 덜어주기 위해 세금과 수수료를 인하해야 한다고 주장했다. 새로운 ‘하방 압력’의 정도나 그 원인을 구체적으로 설명하진 않았지만, 이는 중국 관료들이 대개 경기 둔화를 시사하는 표현으로 리커창 총리가 2019년을 비롯해 여러 차례 언급한 바 있다. CCTV 보도에 따르면 리커창은 시장감독기관을 방문해 경제가 적절한 범위에서 계속 유지되려면 “과주기(跨周期·cross-cyclical)조절”이 필요하다고 강조했다. 이 문구는 즉각적인 경제 성과보다 장기적인 전망에 더 중점을 둔 보다 보수적인 재정 및 통화 접근 방식을 의미한다. 그는 또한 더 나은 기업 환경을 조성하기 위해 모든 종류의 기업을 동등하게 대우하고 시장 감독을 강화해 독점과 불공정한 경쟁, 사재기 등을 근절할 것을 촉구했다.

내년 투자는 헤지펀드와 부동산

JP모간은 현금을 보유한 투자자들에게 헤지펀드나 부동산에 관심을 가져보라고 조언했다. 주식과 채권 등 전통적 자산은 내년 수익률이 저조할 것으로 내다봤다. 디지털 화폐와 사모대출, 사모펀드 등 대체 자산의 내년 수익률은 11%에 달하는 반면 주식과 채권은 5%에 불과할 것으로 전망했다. 대체 자산 투자 규모는 약 25조 달러로 2014년에 비해 두 배나 성장했다고 JP모간은 추정했다. 유동성 제약으로 빠져 나가는게 쉽지 않아 1년 미만의 시계로 움직이는 자산운용사에겐 이상적이지 않지만, 전망이 상대적으로 밝아 기관투자가들이 수익률을 높일 수 있는 기회라고 조언했다. 부동산과 디지털 화폐의 경우 인플레이션 헤지를 원하는 투자자들이 몰리면서 올해 가격이 급등했다. 한편 연준의 출구전략 신호에 미국채는 2013년래 처음으로 연간 손실이 예상된다. S&P 500 지수의 경우 올해 20% 랠리 후 내년엔 다소 속도를 늦출 것으로 보인다. JP모간은 연준의 테이퍼링이 시장 변동성을 키우고 채권 가격에 부담을 주면서 특히 거시경제 추이에 기반한 자산을 중점으로 투자하는 헤지펀드가 유망하다고 조언했다.

글로벌 공급망 위기

블룸버그 이코노믹스에 따르면 글로벌 공급망 위기 속에 미국 공급 제약 지수가 20년래 고점 부근으로, 거의 모든 품목의 가격이 오를 조짐을 보이고 있다. 영국과 유로존 역시 비슷한 상황이다. 중앙은행들은 이미 인플레이션이 “일시적” 현상에 그칠 것이란 판단에서 후퇴하고 있어 예상보다 빠른 금리 인상에 나서야할 수도 있다. 이는 이미 탄력을 잃은 경기 회복세에 새로운 위협을 가해 주식과 주택시장의 가격 버블에서 바람을 뺄 수도 있다. 작년 팬데믹으로 소비가 멈추자 원자재 주문을 줄인 생산업체들은 올해 경기 반등에 허를 찔린 모습이다. Drewry의 Simon Heaney는 “공급망이 제상태를 회복하려면 시간과 투자에 더해 날씨가 계속 좋거나 새로운 코로나 핫스팟이 발생하는 등 일종의 운이 따라야 한다”고 진단했다.