美경제 이상신호

미국내 물가 상승이 마침내 소비자들의 지출에 부담을 주기 시작했다. 모간스탠리가 7월 15일부터 18일까지 미국인 약 2000명을 대상으로 실시한 설문조사에 따르면 3분의 2가 인플레이션 때문에 향후 6개월에 걸쳐 지출을 줄일 계획이라고 답했다. 비슷한 비율로 인플레이션을 가장 큰 우려로 꼽았다. 쇼핑몰 방문은 14% 감소했고 여가생활과 엔터테인먼트를 즐기겠다는 사람들의 수는 이달초 7% 증가에서 2% 증가로 둔화됐다. 여행을 가겠다는 의향도 식기 시작했다. 다만 소득이 15만 달러 이상인 가구는 아직까지 여행 의사가 견조한 편이다. FHN Financial의 Chris Low는 “임금이 인플레이션을 쫓아가지 못하고 있다”며, 사람들이 돈을 아껴쓰기 위해 이례적으로 행동을 바꾸기 시작했다고 진단했다.

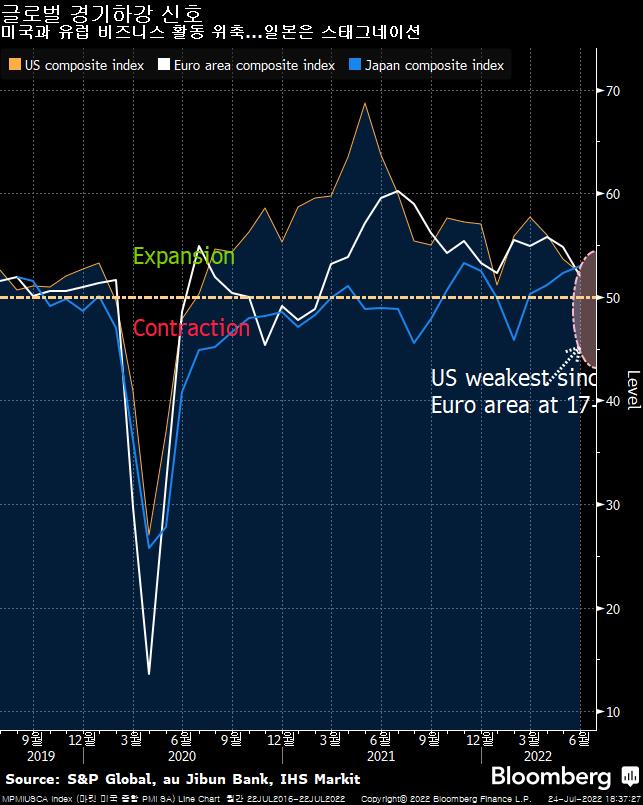

한편 S&P 글로벌 미국 종합 PMI가 7월 47.5로 2020년 5월래 최저치를 기록했다. 기준선인 50을 하회하며 미국내 비즈니스 활동이 2년여래 처음으로 위축을 나타내면서 경기 침체 공포를 더했다. 유로존도 상황은 마찬가지다. S&P Global Market Intelligence의 Chris Williamson은 억눌렸던 수요의 회복이 생활비 상승과 금리 인상, 어두워진 경제 전망에 가로막혔다고 진단했다.

연준, 75bp 인상 후 속도 조절

블룸버그 설문조사에 따르면 연준은 기준금리를 6월에 이어 이번 달에도 75bp 인상한 뒤 긴축 속도를 늦출 전망이다. 노무라증권만이 이번 결정에서 100bp 인상을 내다봤다. 7월 15일에서 20일까지 44명의 이코노미스트들을 대상으로 설문 조사한 결과 연방공개시장위원회(FOMC)는 9월에 50bp로 인상 폭을 줄이고 이 후 올해 나머지 두 번의 회의에서 25bp로 전환해 연말까지 정책 목표 금리 상단을 2008년 래 최고 수준인 3.5%로 가져갈 것으로 예상된다.

연준 정책에 베팅하는 스왑 트레이더들 역시 최근 부진한 경제지표를 주목하며 9월 FOMC에 대해 75bp보다는 50bp 쪽으로 기울어졌다. 블룸버그 이코노믹스는 75bp 인상을 정확한 균형으로 보고, 인플레이션 상승 추세가 이어질 수 있어 기대 인플레이션이 더 흔들리기 전에 연준이 선제적으로 나서야 한다고 주장했다.

채권시장의 신뢰

채권시장은 제롬 파월 연준의장이 인플레이션 통제에 성공할 것으로 믿고 싶어한다. 현재 40년 만에 가장 높은 소비자물가(CPI) 상승률이 언제쯤 둔화될지 불확실하지만, 투자자들의 기대 인플레이션을 보여주는 주요 지표인 5년후 5년 포워드 BEI는 현지시간 목요일 2.02%로 지난 2월 러시아의 우크라이나 침공 직전 수준 아래로 후퇴했다. 4월에 기록했던 2.57%에 비하면 상당히 낮아진 셈이다. 투자자들은 연준의 긴축 기조가 이전에 생각했던 것보다 더 빠른 시기에 더 낮은 수준에서 종료될 것으로 예상하고 있다.

Hartford Funds의 Joe Boyle은 보다 장기적으로 5년-10년을 내다볼 때 시장은 인플레이션이 결국 항복할 것으로 확신하고 있다고 진단했다. Winshore Capital Partners의 Gang Hu는 인플레이션 스왑상 근원 CPI 전월비 상승률이 6월 0.7%에서 11월이면 0.2%로 팬데믹 이전 추세로 되돌아갈 것으로 내다봤다.

美경기침체 이미 시장에 반영

JP모간자산운용의 최고투자책임자(CIO) Bob Michele은 40년 넘는 경력을 자랑하는 채권시장 베테랑으로, 향후 18개월에 걸쳐 미국 경제가 침체에 빠질 확률은 75%지만 시장이 이미 이를 가격에 반영했다고 주장했다. 그는 현지시간 금요일 블룸버그 TV에 출연해 “고객들이 채권시장으로, 특히 회사채로 복귀하고 있다”며, “중앙은행들에 대한 신뢰가 되살아났기 때문”이라고 진단했다. 그는 시장과 연준이 비슷한 선상에 서 있다며, 연말 연방기금금리가 3.5% 부근이 될 것으로 예상했다. 반면 핌코의 멀티에셋 전략 포트폴리오 매니저인 Erin Browne은 주식시장의 경우 향후 1년간 경기침체 가능성을 완전히 가격에 반영하지 못했다고 지적했다. “시장은 기본적으로 성장 정체를 가격에 반영 중이지만 내가 보기엔 마이너스 성장이 될 것”이라고 우려했다.

중국증시 낙관론

중국 증시가 올해 글로벌 투자자들에게 악몽을 안겨주었지만, 씨티그룹은 중국 주식에 대해 강세 의견을 제시했다. Citi US Wealth Management의 투자 전략 책임자인 Shawn Snyder는 중국 주식을 좋아한다며 실제로 투자를 약간 늘렸다고 밝혔다. “중국의 경제활동이 5월 바닥을 쳤고 반등하기 시작한 듯 보인다”고 진단했다. 그는 중국이 현재 글로벌 경제와 동떨어진 길을 가고 있다며, 경기둔화에서 벗어나고 있는듯 하다고 지적했다. 또한 자신이 투표권을 가진 씨티의 투자위원회가 최근 몇가지 전략을 변경했다며, 내년 경기침체가 발생할 경우 유가가 하락할 수 있어 유전 서비스에 대한 투자의견을 비중확대에서 중립으로 낮추었다고 밝혔다.