젤렌스키 우크라이나 대통령이 현지시간 수요일 백악관을 찾아 러시아의 침공에 맞선 자국의 투혼을 지지해달라고 호소했다. 미 행정부는 패트리엇 미사일 등 18.5억 달러의 추가적 군사 지원을 발표했고, 바이든 대통령은 우크라이나에게 필요한 지원을 제공하겠다고 약속했다. 한편 미 공화당은 지역 연방준비은행의 수를 현재 12곳에서 5곳으로 줄이고 지역 연은총재도 연준 이사와 마찬가지로 대통령이 임명해 상원의 인준을 받도록 하는 내용의 법안을 발의했다. 다음은 시장 참여자들이 가장 관심을 가질만한 주요 이슈들이다.

美소비자신뢰 견고

미국 컨퍼런스보드 소비자신뢰지수가 12월 108.3으로 4월래 최고 수준을 기록했다. 블룸버그 사전설문 예상치 101을 크게 상회한 결과로 인플레이션 둔화와 휘발유 가격 하락이 주효했다. 11월 수치 역시 101.4로 상향 수정됐다. 소비자들의 향후 6개월 전망치를 보여주는 기대 지수는 82.4로 1월 이후 최고치를 경신했고, 현재 상황 지수 역시 3개월래 최고치인 147.2로 올라섰다. 향후 12개월에 걸친 기대 인플레이션은 5.9%로 후퇴해 인플레이션이 최악의 국면은 지난 듯 보인다.

컨퍼런스보드의 경제지표 담당 이사 Lynn Franco는 “12월 기대 인플레이션이 2021년 9월 이후 최저 수준으로 후퇴했다. 최근 휘발유 가격 하락이 주요 원동력을 제공했다”고 분석했다. 현재 일자리가 “풍부하다“고 답한 소비자 비중은 47.8%로 증가했고, 향후 6개월 동안 더 많은 일자리를 기대하는 사람들의 비중도 높아졌다. 그러나 주택 및 대형 가전 제품에 대한 구매 계획은 후퇴했고, 차량 구매 계획은 거의 제자리에 머물렀다. 한편 미국의 11월 기존주택매매는 전월비 7.7% 감소해 10개월 연속 부진을 이어갔다.

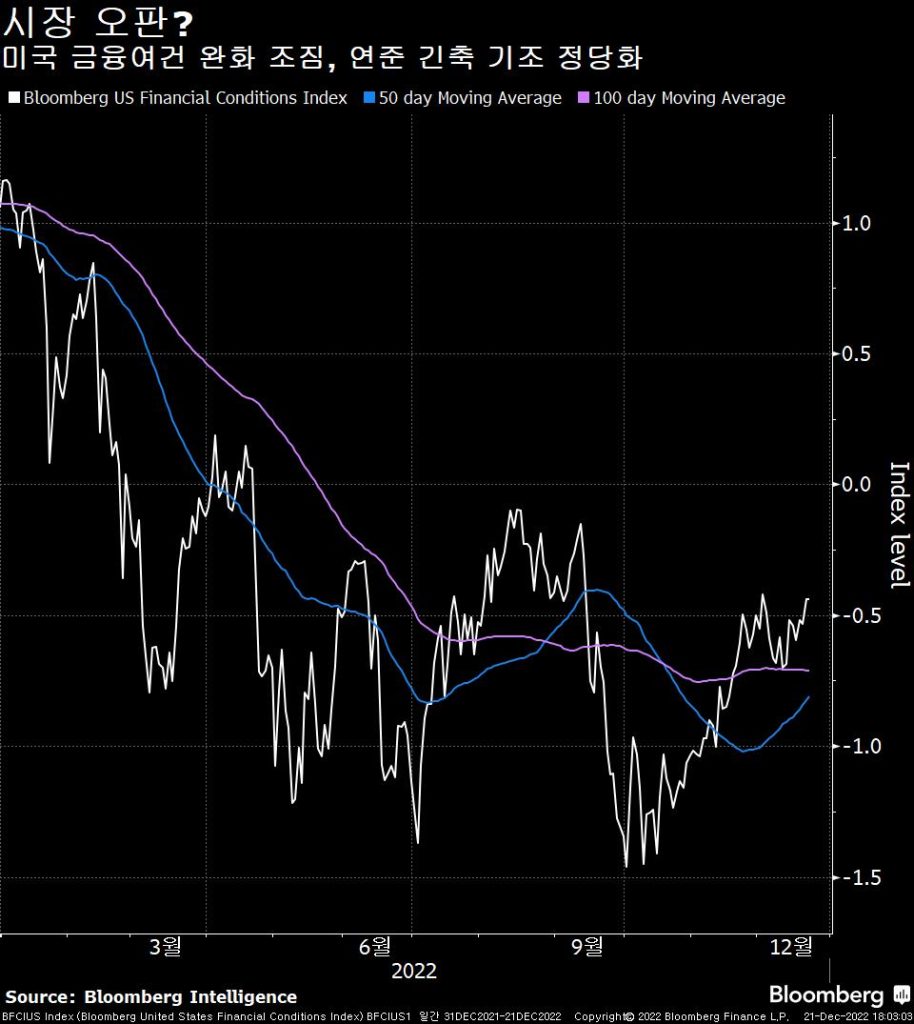

모간스탠리 ‘시장, 연준 금리 인상 의지 오판’

모간스탠리의 수석 채권 스트래티지스트 Jim Caron은 연준이 한 세대 만에 가장 뜨거운 인플레이션을 잠재우기 위해 얼마나 멀리 갈지에 대해 시장이 제대로 준비되어 있지 않다고 주장했다. 연준이 내년 기준금리를 5% 위로 예상하고 있지만 트레이더들은 정책 긴축의 향후 경로를 계속해서 과소평가하고 있다고 현지시간 수요일 블룸버그 TV 인터뷰에서 진단했다. 그는 “금리 인상 싸이클이 충분히 가격에 반영된 것 같지 않다”며, “사람들은 금리가 내려갈 것으로 기대하고 있다. 우리는 중앙은행이 하는 말과 인플레이션에 대한 그들의 우려에 귀기울여야만 한다”고 지적했다. 연준위원들은 12월 FOMC 점도표에서 내년 기준금리를 5.1%로 전망했지만, OIS에 따르면 시장은 5월까지 50bp 정도의 인상을 가격에 반영 중이다. 게다가 내년 말까지 50bp 인하를 점치고 있다. Caron은 극적인 일이 발생하지 않는 한 연준은 물가를 잡기 위해 상당 기간 금리를 5.25%에 유지할 것으로 예상된다고 말했다.

채권시장의 실수 피한 펀드매니저들

채권 시장은 올해 월가에서 가장 뛰어난 스타들마저 겸손하게 만들었다. 수십년래 가장 공격적인 연준의 금리 인상 행진을 미처 예견하지 못한 채권 펀드매니저들은 차례로 막대한 손실을 내며 항복했다. 그러나 Scott Solomon과 William Eigen은 살아남는데 성공했다. 10억 달러 이상의 자금을 관리하는 미국내 198개 채권펀드 중에서 이들이 운용하는 T. Rowe Price 다이나믹 글로벌 채권펀드와 JP모간 전략적 인컴기회펀드만이 올해 플러스 수익률을 기록했다. 이들의 성공 공식은 유사했다. 두 사람 모두 인플레이션이 일시적이라는 주장에서 일찍 오류를 발견했고, 그 결과 이 후 진행된 연준의 아찔한 금리인상 질주로부터 포트폴리오를 보호할 수 있었다.

이들은 작년 말과 마찬가지로 지금도 채권 매니저들이 중대한 실수를 저지르고 있다고 지적한다. 이번엔 인플레이션 진정 신호를 근거로 연준이 깊은 침체를 피하기 위해 긴축을 마무리한 직후 금리 인하를 단행할 것이라 믿고 있다는 점이다. 그러나 근원 인플레이션이 6%로 연준의 목표보다 3배나 높은 만큼 정책당국이 서둘러 금리를 인하하기 어렵다는게 이들의 판단이다. Eigen은 “연준이 인플레이션이란 지니가 요술램프에서 나오는 것을 막지 못했다”며, “이를 다시 램프 안에 집어넣기란 매우 어렵다”고 진단했다. Solomon은 연준에게 최악의 시나리오는 인플레이션이 바닥을 치고 다시 올라가는 상황이라며, 연준은 섣불리 금리 인하 신호를 내놓지 않을 것이라고 주장했다. 따라서 두 사람 모두 적어도 당분간은 방어적 전략을 고수하고 있다고 말했다.

엔화 거래 전략 다시 쓰는 투자자들

일본은행(BOJ)의 깜짝 정책 변경에 BOJ가 마침내 초완화적 통화정책을 버리기 시작했다는 추측이 일며 투자자들이 엔화 거래 전략을 다시 쓰는 모습이다. BOJ가 일드커브 통제(YCC) 범위를 확대하기로 결정하자 달러-엔 환율은 화요일 한때 4.6% 하락해 130엔선에 바짝 다가섰다. Generali Investments는 엔화가 펀더멘탈로 보면 매우 싸다며, 연준이 2023년 말과 2024년에 금리를 내리게 되면 달러-엔 환율이 120엔이나 그 이하까지 갈 수 있다고 내다봤다. Union Investment Privatfonds는 단기적으로 125엔까지 가능하다고 전망했고, 소시에테제네랄 역시 BOJ 결정으로 일본의 해외 투자자들이 헤지에 나서면서 다음달 125엔을 시도할 수 있다고 진단했다.

슈로더는 BOJ가 글로벌 통화긴축 대열에 동참하는 것은 이제 시간문제라며, 엔화를 사고 일본 국채를 매도했다. PineBridge Investments와 Fidelity International도 엔화 강세를 예상했다. Asymmetric Advisors는 엔화가 내년 가장 강세를 보일 통화 중 하나라며, 여름이면 달러당 120엔선마저 흔들릴 수 있다고 전망했다. 웰스파고의 Erik Nelson은 상당한 자금이 해외에서 일본으로 되돌아가게 될 경우 달러-엔 환율이 125에서 100까지 갈 수 있다면서, 다만 일본의 인플레이션과 성장이 지속되고 BOJ가 적어도 채권금리를 약간 띄워줘야 한다고 분석했다. Brown Brothers Harriman은 단기적으로 달러당 126.35엔까지 갈 수 있다고 진단했다.

내년 FOMC 선수 교체

연준의 금리결정 투표권 순환제에 따라 내년 4명의 지역 연은 총재가 교체되면서 연준이 다소 비둘기파적으로 기울 것으로 예상된다. 그동안 인플레이션 통제를 위해 가파른 금리 인상을 지지해 왔던 제임스 불러드 세인트루이스 연은총재와 로레타 메스터 클리블랜드 연은총재, 에스더 조지 캔자스시티 연은총재 모두 투표권을 반납한다. 중립적으로 평가받는 수잔 콜린스 보스턴 연은총재도 투표권을 잃는다. 이들을 대체해 새로 투입되는 오스탄 굴스비 시카고 연은총재는 비둘기파로 알려졌고, 패트릭 하커 필라델피아 연은총재와 로리 로건 댈러스 연은총재는 중도파이다. 닐 카시카리 미니애폴리스 연은총재만이 확실한 매파로 분류된다.

이에 따라 2023년 예정된 8번의 FOMC 정책 결정 회의에서 고용시장 활력에 특히 관심을 가진 비둘기파들의 목소리가 높아질 전망이다. Piper Sandler의 Roberto Perli은 2023년 새로운 투표권 멤버가 대체로 기존 위원들보다 비둘기파 쪽이라며, 그러나 내년 최종금리를 낮게 가거나 금리를 인하하기엔 그 기준이 높다고 진단했다. 블룸버그 이코노믹스는 투표권을 가진 12명의 FOMC 위원 중 비둘기파가 올해 4명에서 내년 6명으로 늘어날 전망이라고 분석했다.