IPO

연이은 상장 철회와 상장 연기에 위축된 IPO시장

2022년 상반기 국내 기업공개(IPO)시장 규모는 리스크적용국가 기준 14조 735억원(총 51건)으로 2021년 동기대비 약 1.27배 수준으로 소폭 증가하였으나, 2022년 2분기만 살펴봤을 때는 동기대비 0.2배 수준으로 굉장히 저조한 흐름을 보였습니다.

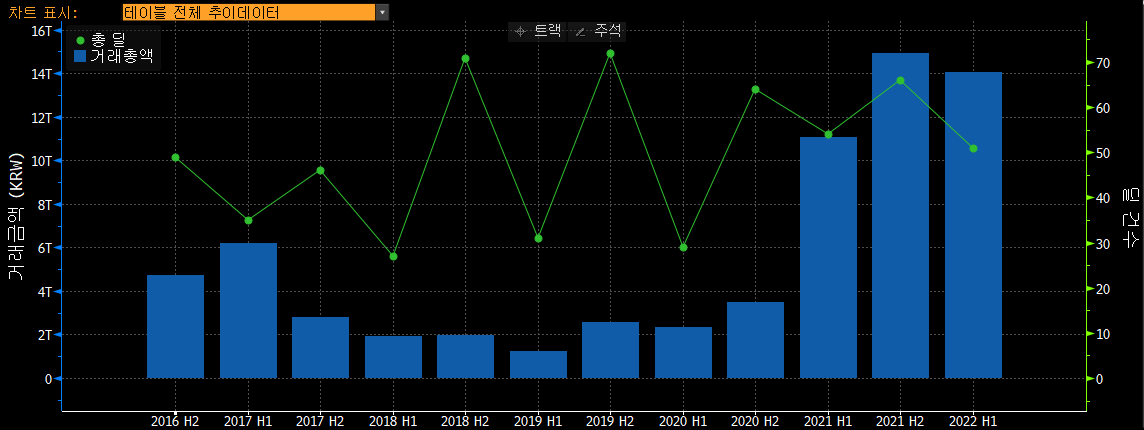

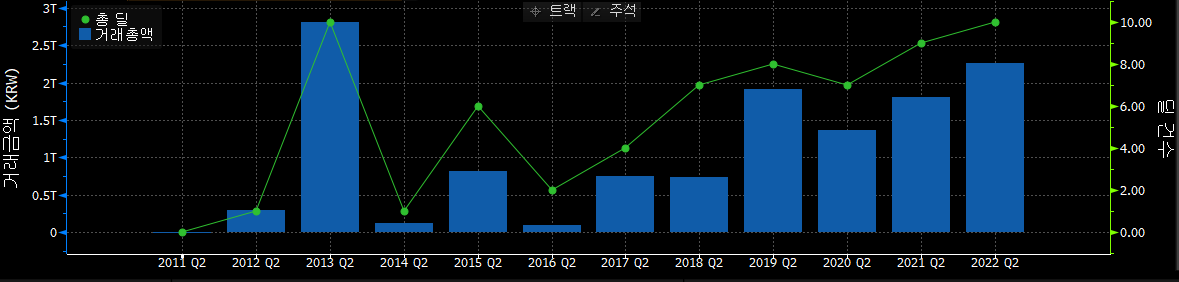

하단의 차트는 2022년 상반기 국내 IPO시장의 거래 규모와 딜의 건수를 반기별 보여주며, 상승 흐름을 보여줬던 2021년과 달리, 거래 규모와 딜의 건수 모두 직전 반기보다 살짝 감소하며 주춤하는 모습을 보여주고 있습니다.

추가적으로, 하단의 차트는 분기를 기준으로 국내 IPO시장의 거래 규모와 딜의 건수를 보여주고 있습니다. 이는 IPO 호황이었던 2021년과 달리 그리고 어느 2분기와 비교해도, 2022년 2분기의 거래총액이 굉장히 낮은 수준임을 나타내고 있습니다.

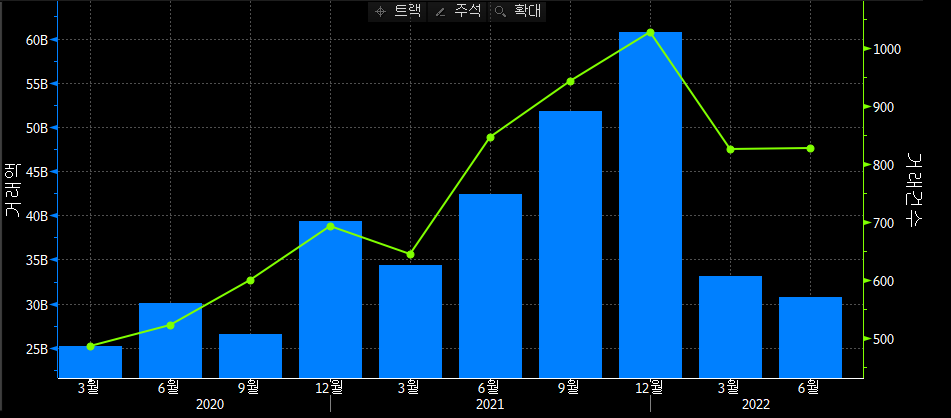

최근 1년간 국내 상장철회를 발표한 추이를 아래 그래프를 통해 살펴봤을 때, 2021년에 비해 기업들이 상장을 포기하거나 미루는 경우가 증가한 것 또한 확인하실 수 있습니다. 최근 상장한 보로노이 같은 경우는 3월에 공모를 철회했다가 5월에 공모가를 29% 낮춘 수준으로 공모 일정을 재개하여 상장하기도 했습니다.

상반기 주관사 순위는 신한금융지주가 13.91%의 점유율로 1위를 차지하고, 대신증권이 13.77%로 2위를 기록, KB금융지주가 13.69%로 3위를 자리했습니다. 1분기 때와 비교 하면 1위와 2위가 간발의 차이로 뒤바뀐 것을 확인하실 수 있습니다.

추가적으로, 2022년 상반기 국내 주식 모집/매출 자금조달 규모는 17조 4,927억원으로 총 60건이며 전년 동기와 비슷한 수준입니다. 주관사 순위는 골드만삭스가 14.63%의 점유율로 1분기에 이어 1위를 차지했으며, KB금융지주가 14.48%, 모건스탠리가 13.11%로 뒤따르며 1분기 순위에서 변화가 없는 1~3위를 기록했습니다.

담당자: 이윤림 T: 02 3702 1620

Syndicated Loan

South Korea Loan Volume slows in Q2 amid a dampening credit market outlook

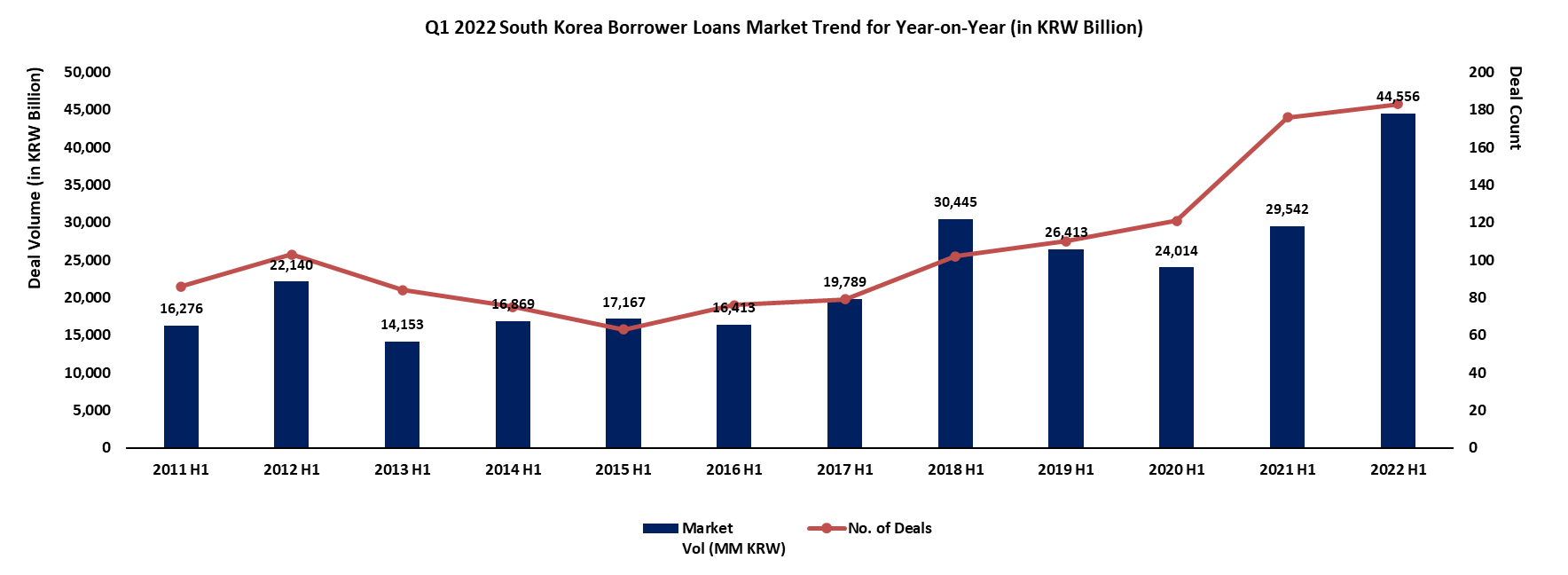

Following the record levels of borrowing in 2021, the domestic South Korean Syndicated Loan Market volume remains a key source of funding for domestic borrowers this year. The loan volume in 2022 has, thus far, remained on the uptrend, totalling KRW 44,555.96 billion in the first half of 2022 with a whopping 50.82% increase year-on-year. This growth in volume is mainly attributed to Q1 activity, given that Q2 volumes slowed by 10.50% quarter-on-quarter as the impact of recent interest rate hikes and accelerating inflation are beginning to take effect. Overall, the number of transactions closed this year remained steady at 183 deals, surpassing the number of deals closed in H1 2021 (H12021: 176 deals).

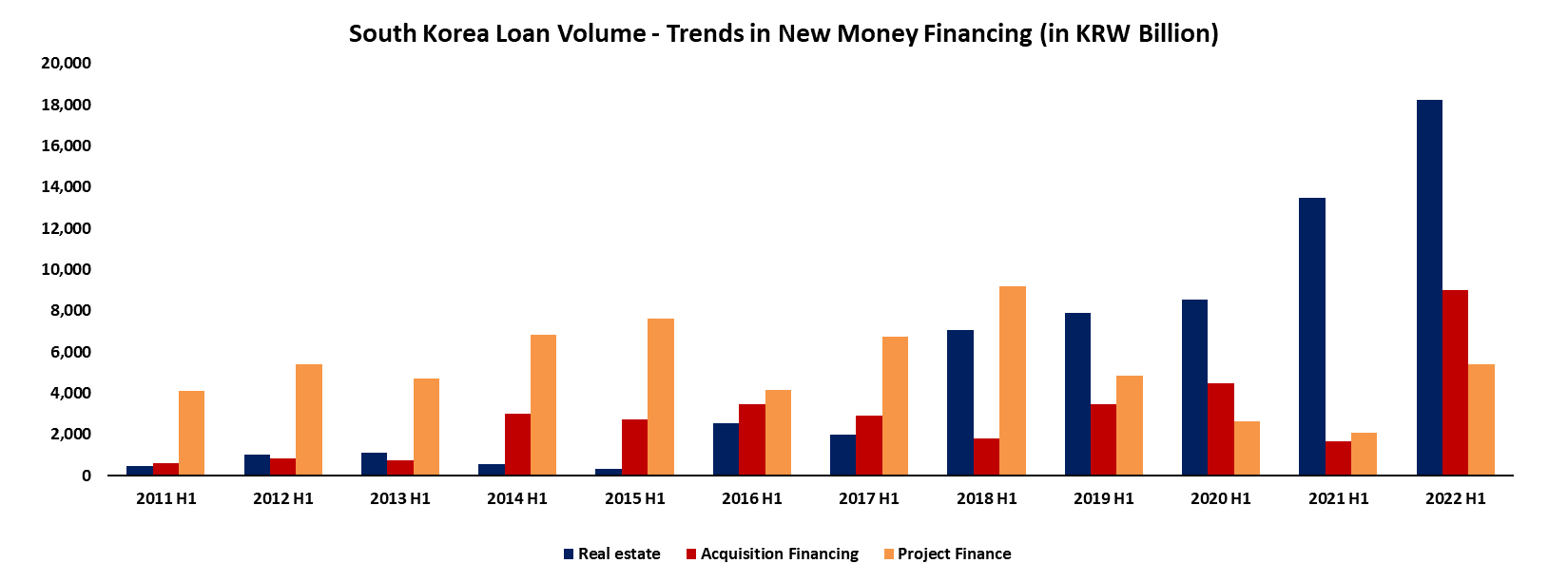

As the focus on the domestic Real Estate market remains at the forefront, real estate sector borrowing, and real estate financing continues to be the dominant sector and use of proceeds respectively. In 2022, real estate financing has, thus far, accounted for 39.16% of loan volume. While such loans have seen steady and strong growth in the last few years, this volume saw a drop of 28.97% from last quarter. Comparatively, acquisition financing and project financing saw a rebound in H1 2022, after weakening in volume during the pandemic. Specifically, acquisition financing loan volume increased by 39% this quarter (from Q1), poised to bolster the booming M&A pipeline in the domestic market.

Among the top deals in the quarter, there were 3 deals that were closed at a size above KRW 1 trillion. This includes an GMT Holding’s acquisition financing loan for the purchase of Doosan Machine Tools for KRW1,060 billion was closed in April 2022. Additionally, in June 2022, Crystal Korea LLC signed a KRW 1,170 billion working capital loan and LG Display signed an offshore facility of USD 1 billion for the expansion of its OLED facility in Vietnam.

Among the ranking of arrangers in H1 2022, KB Financial Group has maintained the No. 1 position, with a total of KRW 13.84 trillion in deal volume, followed closely by Shinhan Financial Group at the second place with a deal volume of KRW 13.01 trillion and Korea Development Bank at the third place with a deal volume of KRW 4.60 trillion. Lee & Ko and Kim & Chang claimed the first ranking as Legal Advisor to Lender and Legal Advisor to Borrower respectively.

Contact Person: Balkis Ammal +65 6499 2645

Fixed Income

인플레의 서막, 흔들리는 채권 시장

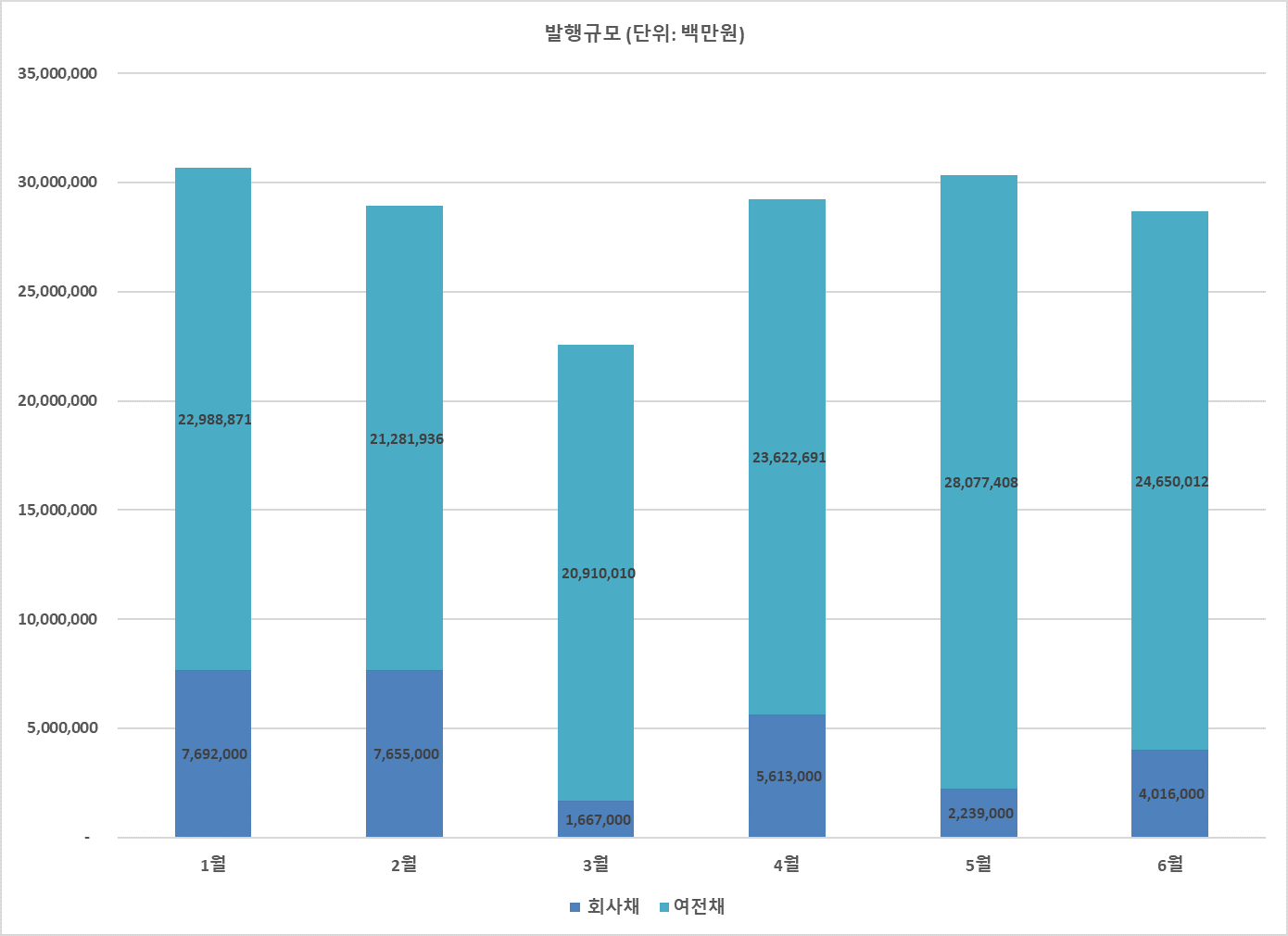

대외적인 고물가 충격과 미 연준의 정책금리 인상 가속 등에 따라서 회사채 시장은 차갑게 얼어붙고 있습니다. 점점 이러한 대외 리스크가 부각되면서 금융시장의 변동성이 커졌기 때문입니다. 회사채와 국고채 금리 격차가 큰 폭으로 확대됨에 따라서 신용등급이 AA급 이상인 우량기업을 제외하고는 회사채 발행추이가 현저히 떨어지고 있는 분위기가 이어지고 있고, 기업들은 은행 대출로 발을 돌려 은행 및 금융채의 발행규모가 확대된 것을 볼 수 있습니다. 특히 5월 기준, 회사채의 발행 규모는 전 월 대비 60 % 감소한 추이에 비해 금융채 및 은행채는 약 19% 확대된 것을 아래 그래프에서 확인할 수 있습니다.

2022년 상반기 기준, 회사채 주관사 순위를 살펴보면, 1위는 KB금융지주로 총 118건, 5조 7, 707억원을 조달하였으며, 그 뒤를 이어 NH투자증권이 107건, 4조 5,132억원을 조달하여 2위를 차지하였습니다. 해외발행채권은 총 131건, 274억 7,170만 달러로, 총 114건, 287억 694만 달러를 조달한 전년 동기 대비 약 4% 감소하였습니다. 주관사 순위로는 전년 동기 7위였던 JP 모건이 38억 7,944만 달러로 1위를 차지하였고, 전년 동기 5위였던 BNP 파리바는 26억 945만달러로 3위로 자리매김 하였습니다.

또 한 가지 눈여겨볼 만한 부분은, 올해 상반기가 접어들면서 은행을 비롯한 금융지주들이 후순위채 및 신종자본증권과같은 조건부자본증권을 발행하며 자본비율을 높이고 있다는 것입니다. 특히 아래 그래프를 보시면, 신종자본증권의 경우 지난해 동기 대비 발행 금액이 16% 증가하였고, 최근 국민은행은 총 3,000억원 규모의 신종자본증권을 발행하는 등, 경기 악화 우려에 대해 건전성을 제고하고 있습니다.

담당자: 고승지 T : 02 6360 1754

M&A

자금조달 부담에 위축된 상반기 M&A 시장

2022년 상반기 대한민국 M&A시장은 총 1655 건으로 거래규모 USD 639억을 기록하였습니다. 호황을 누린 전년도 동기 대비 거래규모 기준으로 16.8% 하락하였으며 2분기에는 1분기보다 건수로는 2건 더 많은 828건이 체결되었으나 거래규모는 약 10% 감소한 USD30.7억원으로 마무리하였습니다. 기준금리 인상이 이어지며 인수금융 조달비용이 급등함에 따라 M&A시장의 위축된 분위기는 당분간 이어질것으로 예상됩니다.

상반기에 체결된 빅딜중 역시나 PE회사들의 참여가 눈에 띕니다. 한앤컴퍼니는 6월초 SKC가 폴리에스테르 필름사업을 물적분할해 신설하는 ‘SKC미래소재’를 약 1조 6000억원에 인수하는 주식매매계약을 체결하였습니다. SKC의 모태사업이었던 PET 필름 사업의 매각은 전기차 배터리 소재에 주력하자 하는 SKC가 대규모 자금을 마련하기 위한 방안이라는 것이 업계의 관측입니다. 한편 글랜우드 PE가 매물로 내놓은 PI첨단소재는 롯데케미칼, KCC글라스등과 같은 여러 숏리스트를 제치고 결국 베어링 PEA의 품에 안기게 되었습니다. 폴리이미드(PI) 필름분야 세계 시장점유율 1위인 PI첨단소재의 경영권을 확보하게 된 베어링은 2021년 역대 최대 매출액과 영업이익을 갱신하며 앞으로도 기업가치가 크게 성장할것이라는 기대감에 해당 투자를 진행한것으로 보입니다.

법무법인 리그테이블 순위는 거래규모 점유율 18.2%를 기록한 김앤장이 1위를 차지하였으며 12.2%로 법무법인 광장이 2위를 기록하였습니다. 거래 건수로도 김앤장이 73건으로 1위를 지켜냈으며 세움과 법무법인 광장이 각각 66건과 57건으로 2,3위를 기록하였습니다.

상반기 재무 리그테이블에서는 거래금액 기준과 거래건수 기준 모두 삼일PWC가 총 46건을 자문하며 7.9%의 점유율로 1위를 기록하였으며 그 뒤를 거래건수로는 12건을 자문한 한영E&Y가, 점유율로는 3.7%를 차지한 시티가 자리했습니다.

담당자 : 전주영 T : 02 6360 1773